Valutahandel (ook ‘geldeenhede’ of ‘geldeenhede’) is die koop en verkoop van een geldeenheid vir ‘n ander. Die operasies word uitgevoer volgens die wisselkoers wat op die toonbank (OTC) of op die wisselplatforms aangedui word. Die mark is die grootste ter wêreld, met meer as $ 5 triljoen daaglikse transaksies. Forex kan dwarsdeur die dag vyf dae per week verhandel word. Daar is geen sentrale ruil vir die muntstukke nie, daarom word dit wêreldwyd vanuit verskillende bronne verhandel. Vir elke geldeenheidspaar is die eerste geldeenheid in die lys die ‘basis’-geldeenheid en die tweede geldeenheid die aankoopgeldeenheid. Dus, met EUR / USD, is die gekwoteerde prys hoeveel Amerikaanse dollars benodig word om 1 euro te koop. Byna alle finansiële nuus of wêreldwye gebeure sal wisselkoerse beïnvloed. Met markte wat 24 uur per dag beskikbaar is en baie makelaars wat lae kommissies bied, ‘n stywe verspreiding en hoë hefboomfinansiering, het forex-handel buitengewoon gewild geraak by kleinhandelbeleggers. Dit bly egter ‘n hoë risiko, veral as dit by hefboomfinansiering kom.

Hoe geldeenheidspare werk

Valutapare is die beginpunt vir valutahandel. ‘N “Paar” is die twee geldeenhede wat verhandel moet word. Dan sal ‘n handelaar die een geldeenheid koop met die ander. Dus, byvoorbeeld, met die GBP / USD-paar. Die handelaar sal pond koop met behulp van die Amerikaanse dollar. As pryse aangehaal word, is dit altyd die tweede geldeenheid, en koop dan die eerste. Met EUR / GBP, byvoorbeeld, is die gekwoteerde prys die koste in pond om 1 euro te koop. Let egter daarop dat die desimale punt sal beweeg, waardeur die prys effens vreemd lyk vir almal wat gewoond is om valuta vir hul vakansie te ruil. In die EUR / GBP-voorbeeld is die verhandelingskoers tans 8454,8. Vir toeriste wat na Europa reis, is dit gelyk aan 84,5 pennies wat 1 euro koop. Die geldeenheid van die handelsrekening maak nie saak nie, die makelaar sal dit omskakel soos nodig om handelaars geld te koop of te verkoop. Kleinhandel valuta handel spekuleer bloot oor die beweging van wisselkoerse tussen geldeenheidspare.

Wat is die belangrikste geldeenheidspare?

Die belangrikste geldeenheidspare behels die Amerikaanse dollar:

- EUR / USD

- USD / JPY

- GBP / USD

- USD / CHF

Gevestigde, hoëvolume, dollar-gebaseerde pare staan bekend as die “belangrikste” pare. Benewens hierdie meer tradisionele geldeenheidspare, word dit vinnig ‘n baie breër verskeidenheid geldeenhede om te verhandel – dit word “geringe” of “eksotiese” pare genoem. Makelaars met binêre opsies bied nou opsies in 40 tot 50 verskillende geldeenheidspare van regoor die wêreld. Opkomende markte het ‘n heel nuwe element tot Forex-handel gevoeg. Hierdie markte sluit streke soos Suid-Amerika en Asië in. Geldeenhede verteenwoordig dikwels markvertroue in die hele ekonomie van die betrokke gebied. Gegewe die groot verskeidenheid faktore wat tot sulke ekonomieë bydra, is dit maklik om te sien waarom pryse voortdurend wissel. Kleiner en eksotiese pare sien egter laer handelsvlakke, wat wisselvalligheid kan beïnvloed, maar soms ook beskikbaarheid.

Wat is eksotiese geldeenheidspare?

Daar word tipies eksotiese pare genoem omdat dit ‘n hoofgeldeenheid kombineer met ‘n tweede geldeenheid uit ‘n opkomende of kleiner mark, byvoorbeeld:

- TOETS – Turkse lira

- NOK – Noorse kroon

- SEK – Sweedse kroon

- HKD – Hong Kong Dollare

Wat beïnvloed die valutamarkte?

Wat beïnvloed die valutamarkte? Feitlik alles. Byna al die wêreldnuus kan ‘n denkbare uitwerking op valutapryse hê. Die ineenstorting in die olieprys het byvoorbeeld gelei tot ‘n soortgelyke daling in die waarde van die Russiese roebel. ‘N Ekonomie wat so sterk aan olie gekoppel is, sal toeneem of daal met die waarde van daardie produk. Daar is natuurlik bykomende faktore wat u moet oorweeg, maar die voorbeeld is duidelik. ‘N Meer subtiele voorbeeld was die Indiese roepie. Die nuwe bestuur by die Reserwebank van Indië het beleggersvertroue in die herstelplanne vir die Indiese geldeenheid verhoog. Die selfvertroue het weerspieël in die sterk prestasie van die roepie. Terwyl Indië se geldeenheid direk baat gevind het, het ander Asiatiese geldeenhede ook opwaarts beweeg, met streeksprestasie as faktor wat beide die Filippynse peso en die Thaise baht gehelp het. ‘N Ander voorbeeld is buitelandse beleid. As ‘n nasie soos China ‘n ooreenkoms met Rusland oor gas sou onderhandel, kan albei geldeenhede daarby baat vind. As die markte glo dat een handelsvennoot die beste kant van die transaksie het, kan die een geldeenheid wen terwyl die ander een ly. Handelaars kan kommentaar lewer op toekomstige buitelandse beleid en daarvolgens belê. Hierdie voorbeelde is van die grootste en ooglopendste markdrywers, maar dit illustreer die feit dat die forexmark ‘n baie ingewikkelde mark is.

Wisselvalligheid in die Forex-markte

Onsekerheid in die markte lei gewoonlik tot onbestendigheid. Op die oomblik is die wêreldekonomie ongetwyfeld onseker, wat beteken dat daar baie geleenthede vir Forex-handelaars is. Binêre opsies bied ‘n geleentheid om voordeel te trek uit onsekerheid. Die reeks forex-geldeenhede wat beskikbaar is om via binêre makelaars te verhandel, was nog nooit groter nie, en die regte strategie vir die regte geldeenheid kan baie winsgewend wees. Ons resensies beklemtoon makelaars wat fokus op binêre opsies wisselkoerse.

Openingstye van die valutamarkte

Sommige beginners slaan ‘n paar basiese beginsels oor Forex oor en gaan reguit na strategie. Dit kan ‘n fout wees en daartoe lei dat baie lesse op die moeilike manier geleer word (ambagte verloor). Een van hierdie ‘grondbeginsels’ is om die ure te ken wanneer sekere markte oop sal wees. Die valutamark is 24 uur oop. Dit is omdat banke en korporasies op verskillende tye in die wêreld oop is. Hierdie vraag bied likiditeit aan die geldeenheidspare. Elke uur van die dag het egter verskillende neigings gebaseer op watter deel van die wêreld oop is vir besigheid. Verstaan uurmark-ure en uurlikse neigings, en u kan u strategieë beter toepas.

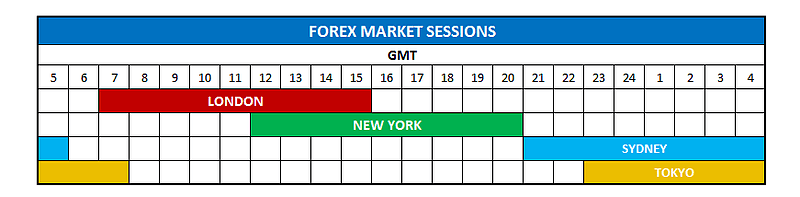

Forex mark sessies

Die belangrikste markte is op verskillende tye van die dag oop. Watter mark (e) oop is, beïnvloed die likiditeit en wisselvalligheid en valutapare direk. EURUSD is byvoorbeeld meer vloeibaar en wisselvallig tydens die Londense en New York-sessies, veral gedurende die “oorvleuel” -periode wanneer Londen en New York verhandel. USDJPY het oor die algemeen die hoogste wisselvalligheid wanneer Tokio die eerste keer oopmaak en wanneer New York baie ure later oopmaak. In die algemeen sien geldeenhede ‘n groter likiditeit wanneer een of meer markte wat die geldeenheid aktief gebruik of gebruik, oop is vir besigheid. Dit is die GMT-gebaseerde forex-sessies vir Britse handelaars:

Die tabel toon nie al die markte ter wêreld nie. Maar die getoon is die belangrikste valutamarkte. Die Kanadese mark is oop terwyl New York oop is, en Londen oorvleuel met ander Europese markte. Duitsland open ‘n uur voor Londen; Daarom beskou sommige dit as die oop, en nie die begin van die Londense sitting nie. Volatiliteit sien egter gemiddeld nie ‘n beduidende toename totdat Londen oopmaak nie.

Intradagse wisselvalligheid

Daardie belangrike sessies beïnvloed die wisselvalligheid van geldeenheidspare direk. Volatiliteit per uur volg sekere neigings. As u strategie gebaseer is op wisselvalligheid, of u gebruik ‘n trendingstrategie, fokus dan op die tye van die dag waar prysbewegings die grootste is. As u ‘n reeksverhandelingstrategie meer gebruik, of lae wisselvalligheid verkies, moet u dit in stil tye gebruik. Kyk waar die diagramme ‘n afname in wisselvalligheid per uur toon. 08:00 tot 17:00 GMT bied die beste trendinggeleenthede, met 13:00 tot 17:00 bied die grootste trekkings in die algemeen. Diegene wat op soek is na verminderde onbestendigheid, of die tye wat waarskynlik eerder stil is, handel tussen 20:00 en 05:00 GMT. Die USDCHF is baie dieselfde as die EURUSD in terme van die uurlikse wisselvalligheidstruktuur, hoewel die USDCHF elke dag minder beweeg en dus is die totale uurlikse wisselvalligheid verskeie pitte minder. NZDUSD het uurlikse wisselvalligheid baie dieselfde as AUDUSD, en hulle beweeg albei ongeveer dieselfde hoeveelheid elke dag.

Openingsure Gevolgtrekkings

Om die basiese beginsels te leer, soos wat die marksessies en ure vir u as handelaar beteken, kan ‘n aansienlike bydrae lewer in strategie en tyd. Maak nie saak watter periode u inruil nie, skep ‘n kontrolelys om u te help bepaal watter tipe mark u wil verhandel. Moenie probeer om operasies te “forseer” nie. Dit sal ook help om die bedrywighede te filter en om goeie geleenthede te benut.

Forex vs binêre opsies

Die grootste voordeel van Binêre Opsie bo Forex Trading is die gedefinieerde en beperkte verlies wat in enige handel kan ly. As u aanvanklik ‘n binêre opsie koop, wat u maksimum verlies sal wees. Dit word gedefinieer deur die koste van die opsie self. U kan ook u Forex-verliesverhandeling definieer deur ‘n stopverliesbestelling by u posisie te voeg, maar twee dinge kan ter sprake kom:

- ‘N Wisselvallige onderbreking in die prys teen u waar u van plan was om u verliese ná 30 pitte te stop, maar uiteindelik na meer as 30 gestaak word as gevolg van onbestendigheid in die mark.

- Die versoeking om u stopverlies te skuif namate die mark nader, omdat u voel dat die momentum nie gaan duur nie. Uiteindelik kan dit daartoe lei dat u baie meer verloor as wat u aanvanklik oorweeg het om risiko’s in die handel te neem.

Met ander woorde, dit kan die behoefte aan gedissiplineerde risikobestuur uitskakel. Dikwels eindig handelaars emosioneel, wat uiteindelik rampspoedig kan wees. Met binêre opsies is u maksimum verlies altyd vas en is daar geen risiko om meer te verloor nie. Dit hou ook verband met die konsep van wisselvalligheid, met ‘n binêre opsie, maak dit nie regtig saak hoe die mark beweeg nie, solank dit in geld beloop op vervaldatum, terwyl ‘n posisie in Forex dit dikwels kan veroorsaak dat u verloor as gevolg van hoë wisselvalligheid. van die mark, om dan te sien hoe die prys in hul guns val. Alhoewel beide sakemetodes baie algemene kenmerke het, is daar addisionele elemente wat hulle onderskei:

- Hefboom. Binêre opsies word gewoonlik sonder hefboom aangebied. Tradisionele Forex bied dikwels groot hoeveelhede “toerusting” aan. Hefboomfinansiering is ‘n tweesnydende swaard. Sommige handelaars vra die ekstra winspotensiaal wat dit bied, ander sal besorg wees oor verliese wat kan lei tot hefboomhandel.

- Risiko. Risiko en beloning word vanaf die begin met binêre opsies uitgeklaar. Die beste en slegste scenario’s is bekend. In meer tradisionele forex is die wins of verlies moontlik nie duidelik voordat die handel gesluit is nie. Hefboomfinansiering vergroot hierdie probleem.

- Kapitaalvereistes. Tradisionele forex sal meer kontant op rekening benodig as binêre opsies.

- Buigsaamheid. Binêre opsies kan tasbare en verskeidenheid opsies op ‘n eenvoudige manier bied. Dieselfde handelsprofiel kan met konvensionele Forex-handel verkry word, maar u moet namens die operateur meer nadink.

- Vaste verstryking. Forex-handelaars kan ambagte betree en verlaat sonder enige definitiewe eindpunt. Aan die begin van die opsie moet ‘n spesifieke verstryking bepaal word.

- Toesig. ‘N Binêre opsie kan toegelaat word om op volwassenheid te verval, sonder addisionele risiko’s. ‘N Valutahandel moet gemonitor word ingeval daar skielike prysbewegings plaasvind wat stopverlies of dergelike kan veroorsaak. Uiteraard kan binêre lêers ook omgeruil word, dus kan sommige handelaars ook verkies om binêre posisies te beheer.

Handelspoed

Binêre opsies laat baie kort vervaldye toe. Vervaldatums van slegs ‘n paar minute is beskikbaar, in werklikheid selfs so min as ‘n volwassenheid van sestig sekondes. In forex is dit baie skaars dat die mark genoeg beweeg om sy posisie binne ‘n paar minute te sluit, baie minder in net sestig sekondes. Aangesien binêre opsie-uitbetalings van 75% tot 90% wissel, kan u ‘n opsie koop vir byvoorbeeld £ 200 en ‘n wins van tussen £ 150 en £ 180 ontvang na ‘n paar minute.

Afstand na teiken

Met Forex trading betree u ‘n posisie met die doel dat die prysvlak ‘n sekere doel bereik wat onvermydelik ver van die huidige prys sal wees. Binêre opsies laat die trefprys, die staking, in die geld, wat groter kanse skep dat die opsie by die verstryking is. Met die forex-prysdoelwit wat potensieel ver van die huidige markprys is, is ‘n hoër prysbeweging nodig om winste in dieselfde mate te maak. In Forex, as die huidige markprys vir EUR / USD 1.1200 is, moet u die handel betree met die idee dat die mark styg of daal, sê 20 pitte. In Binary Options is die uitoefeningsprys die huidige markprys. 1.1200 en u opsie moet bo of onder daardie prys wees, selfs met slegs 1 pyp vir kontant.

Die voordele van Forex

Die grootste nadeel vir die verhandeling van binêre opsies is u vereiste winskoers. As u die risiko / beloning verhoudings korrek toepas in Forex, moet u individuele winste oor die algemeen hoër wees as u verliese. Dit is omdat u elke handel moet betree met ‘n teikenwins wat groter is as die stopverlies, byvoorbeeld 35 pitte teenoor 25. Dit beteken dat selfs as u slegs 50% van die tyd reg het, u geld moet verdien, aangesien u wenbedrywe meer sal verdien as u ambagte wat verloor. Hierdie konsep werk nie vir binêre opsies nie en dit is maklik om te sien waarom. Met betalings van ongeveer 75-90%, moet handelaars meer as 50% van hul ambagte verdien om winsgewend te wees. Met elke afsonderlike handel word meer fondse gevaar as wat verdien sal word indien die opsie in die geld eindig. In hierdie scenario moet u dit meer as 50% van die tyd korrek doen om ‘n algehele wins te maak. Met binêre verhandeling is daar ook nie ‘n regte sekondêre mark nie. Nadat u ‘n opsie gekoop het, wil u dalk daardie posisie verlaat voor verstryking; Miskien probeer u u verlies te verminder of u winste te maksimeer as u dink dat die mark verander. Daarom is dit moontlik dat u die opsie wat u gekoop het, wil verkoop. Om dit te kan doen, het u slegs die opsie om dit te verkoop teen die prys wat deur die makelaar aangedui is, waar u die opsie gekoop het. Terwyl u verskeie rekeninge met verskillende makelaars met binêre opsies kan hê en die pryse van die opsie wat u wil koop voordat u dit koop, vergelyk, sodra u dit doen, as u dit wil ontkoppel, sluit dit die handel voordat dit verval, u het geen ander keuse as om dit te doen teen die prys wat die makelaar toon nie. In Forex is die mark natuurlik te eniger tyd gratis en u weet dat u die billike markprys sal kry om u handel te verlaat en nie die makelaarsprys nie.

Om ‘n opsomming van Binêre Opsies teen Forex-bespreking te gee

Watter handelsopsie is die beste, dit wil sê, die winsgewendste mark om te verhandel? Binêre opsies of forex? Dit hang grootliks af van u eie vlak van toewyding in terme van ure per dag voor ‘n skerm en dissipline in risikobestuur. Met binêre opsies hoef u miskien nie baie ure per dag voor die skerm te wees om voortdurend die markte te volg nie, soos wat nodig mag wees wanneer u in Forex verhandel. U kan u posisie inneem en wag vir die resultaat met die versekering dat u maksimum verantwoordelikheid die koste van die opsie is. U hoef nie bekommerd te wees oor die behoud van u stopverlies nie, dit is vasgestel op die prys wat u vir die opsie betaal het en kan nie verander word nie. Een ding wat by beide markte gemeenskaplik is, is die ontleding wat nodig is om ‘n besigheidsbesluit te neem. Ongeag die mark waarin u gaan verhandel, sal u altyd na Fundamentals en / of Tegniese Analise kyk. Vir albei markte moet u u analitiese vaardighede opspoor en ‘n winsgewende sakeplan of strategie skep.

Grondbeginsels van die handel in forex-opsies

Hier deel ‘n professionele handelaar, en stigter van ‘n adviesfirma vir geldbestuur en handel, sy gedagtes oor die grondbeginsels van die handel in forex-opsies en die stelsel wat hy persoonlik gebruik. Die strategie hieronder is nie ‘n geheim nie, maar dit is ook nie goed bekend nie. Die eenvoud is die rede vir die sukses daarvan.

EUR / USD

Die geldeenheidspaar wat ek verhandel, is gewoonlik die EUR / USD-paar. Dit is omdat dit die wisselvalligste, maar ook voorspelbare geldeenheidspaar is. Dit is steeds die verhandelde paar sedert die oopmaak van die Forex-markte vir kleinhandelbeleggers. Die daaglikse volume het sedert daardie vroeë dae geweldig toegeneem. EUR / USD is ook ‘n paar wat finansiële ondernemings gebruik om inkomste teen markskommelinge te verskans. Een probleem wat gereeld op die forums van binêre opsies verskyn, is die volume verskillende strategieë wat bespreek of aangebied word. Die meeste handelaars dink dat hoe ingewikkelder die stelsel is, hoe winsgewender sal dit wees. As hierdie forex-strategieë misluk, kry die stelsel die skuld. Die werklike probleem is egter agter die skerm. Geen strategie sal by veranderende marktoestande aanpas nie; Die handelaar moet aanpas. Baie mense argumenteer dat hierdie strategie nie onder spesifieke marktoestande sal werk nie. Die punt is egter dat die markte binêre is; die prys sal slegs styg of daal. Rangmarkte bestaan nie regtig nie. Enige stelsel het dieselfde uiteindelike doel: om die beste ingange en uitgangspunte vir ‘n bepaalde operasie op te spoor. Byvoorbeeld: ‘n ervare handelaar sal maklik ondersteuning- en weerstandsvlakke kan opspoor. ‘N Beginner kan nie. Dieselfde beginnerbelegger kan ‘n strategie gebruik deur die volgende te gebruik:

- Stogastiese;

- MACD;

- RSI.

Maar wat hulle nie sien nie, is dat hierdie aanwysers u dieselfde toegangspunte gee wat die ervare handelaar gebruik. As u binêre opsies verhandel, is dit die sleutel om die beste toegangspunt op te spoor en die volgende prysbeweging te ken. Opmerking: Die volgende is persoonlike opinies en ‘n strategie wat ek persoonlik gebruik. Alles moet noukeurig gelees word. Moenie oor hoërisiko-metodes gaan sonder om te begryp hoe die strategie werk nie. Oorweeg dit om met ‘n demo-rekening te handel voordat u regte geld waag. Wees bereid om ruil opsy te sit as iets u ontmoedig. Moenie ruilings dwing waar daar nie is nie, geleenthede sal aanbreek.

Forex Basics

Die eerste punt is om ‘n uiteensetting van die valutamarkte in die algemeen te bied: valutawissel word beheer deur die wette van vraag en aanbod. Hier is ‘n hipotetiese voorbeeld: Apple (‘n VS-gebaseerde korporasie) verkoop 1 miljoen telefone regoor Europa, wat € 500 per produk insamel. EUR (€) is die basisgeldeenheid. Hulle gebruik HSBC as vergoeding, dus word hierdie fondse daar ontvang. Apple rapporteer egter in dollars, en sy regeringsrekening is by BOA. Toe verdien Apple € 500 miljoen wat op die HSBC-rekening in Luxemburg is. Hierdie fondse moet nou na u BOA-rekening vloei en verander word na USD. Nou moet hulle geldeenhede ruil. Die oordragorder kom Dinsdag om 16:00 UK tyd. Dit sal nie onmiddellik oorgedra word nie. Banke sal oornag al u USD-bestellings akkumuleer. Dit is moontlik tot ‘n maand gelede. Die UER / USD-paar verhandel Woensdagoggend om 6 GMT teen 1.27000. Dus sal Apple se BOA-rekening om 8 vm EST $ 635 miljoen ontvang. Die bestelling is vasgestel op 1.27000. Hoe kan banke, of kleinhandelbeleggers, geld verdien uit hierdie transaksie?

Hoe baat beleggers daarby?

BOA sal uiteraard ‘n kommissie van Apple kry, maar wat van HSBC? Om 8 vm. GMT, die opening van die Londense markte, is likiditeit 380 miljoen euro. Die prys is 1.27010. 500 miljoen euro is dus gelyk aan 635.050.000 dollar. Tans kan markte nie hierdie handel hanteer nie. Uit die hipotetiese voorbeeld lyk dit soos die markte lyk. Die vooruitsigte vir euro’s is sterk. Asiatiese markte het oornag gestyg. Die fiskale krans van die Verenigde State word opgelos. Miljoene kleinhandel- en verkoopsbeleggers neem KOOP-bestellings en plaas hul stoppunte 10 pitte onder die huidige prys. Nou is daar ‘n hangende likiditeit van 300 miljoen euro plus ‘n huidige likiditeit van 380 miljoen euro. Die totale likiditeit in USD op die oomblik op die oomblik is (1.27010) 482 638 000 USD en 381 030 000 USD hangende (stop ekwivalent).

Omgeruil geldeenhede

Markdata toon dat die stoppunte op 1 26910 is. So om 8.15 vm. GMT, die bestelling kom tot die VERKOOP van die beskikbare likiditeit (verkoopsbestelling van 840 miljoen euro). Die effek hiervan is om die prys na 1.26905 te verlaag. Die bank se KOOP-bestellings is nou geaktiveer. Ander kleinhandelbeleggers maak nou nuwe bestellings om hul verliese te dek. Prys vlieg na 1.27099. Hier kan ons geleidelik ons KOOP-posisies verlaat (as ons aanhou bank). Aangesien die neiging steeds sterk lyk, koop mense ons bestellings. Op ‘n kaart kan dit aangetoon word met kleiner en kleiner groen kerse na ‘n opwaartse neiging.

Besigheidsresultaat

Toe verhoog die likiditeit van die mark tot 380 + 300 = 680 miljoen euro. Ons het teen 1.27099 verhandel met ‘n wins van 9.9 pitte (vanaf 1.27000). Sodra die hefboom oorweeg is, en die omvang van hierdie uitruilings, het enorme bedrae geld eenvoudig van hande verwissel. Banke (en kleinhandelbeleggers) gebruik hefboomfinansiering om groot winste uit sulke skuiwe te maak. Dit alles was bloot ‘n voorbeeld. Die waarheid is dat die volumes groot is ($ 4 triljoen daagliks). Daar is baie handelaars, markmakers en belanghebbendes in hierdie markte, maar daardie voorbeeld wys hoe FX werk, en dit is van kritieke belang by die ontleding van die vlakke en neigings van die ondersteuning en weerstand (SR). Hierdie vlakke word deur die grootste spelers gedefinieer. Dit hou ook baie goed in omdat kleinbeleggers dit ook sien en gebruik. Die slim geldsiklus kom in drie pryssiklusse voor. Dan sien ons ‘n korttermynkanaal waar die prys deur ‘n bietjie opgeboude krag vasgesit word.

Forex korrelasies

Forex-korrelasies is ‘n belangrike hulpmiddel. As u nog nie geleer het wat dit is nie, kan u moontlik al u operasies beseer. Die korrelasies wys watter pare saam beweeg. Boonop wys dit op diegene wat in teenoorgestelde rigtings beweeg. Nie die minste nie, dit sal wys watter pare nie met mekaar verband hou nie. Dit alles help om te beoordeel watter kantore ons moet neem. Dit kan die risiko verminder en ook bykomende handelsgeleenthede bied wat nie op die pryskaart sigbaar is nie.

Hoe om ruilkaarte te lees

Korrelasies word tipies vertoon met waardes wat wissel van -100 tot 100. ‘n Waarde van -100 (omgekeerde korrelasies) toon twee geldeenheidspare wat presies teen mekaar beweeg. As die een opstaan, val die ander en andersom. ‘N Syfer van 100 beteken dat twee geldeenheidspare saam beweeg. As die een opstaan, staan die ander ook op. Net so, as een val, sal die ander ook. Syfers aan die einde van die spektrum is skaars, maar hoe nader die getal aan -100 of 100 is, hoe hoër is die korrelasie. Daarom is syfers hierbo – / + 70 ‘n merkwaardige korrelasie. Enigiets hierbo – / + 80 is ‘n sterk korrelasie. Oorweeg die GBP / USD en EUR / USD oorgang hierbo. Gee ‘n syfer tussen GBP / USD en EUR / USD van 89.6. Dit toon ‘n sterk korrelasie. Beoordeel dan USD / CHF met EUR / USD. Dit toon aan dat die korrelasie tussen hierdie twee pare -95.4 is. Dit beklemtoon ‘n baie sterk omgekeerde korrelasie. As die EUR / USD styg, val die USD / CHF, en omgekeerd. By baie pare is daar geen relevante korrelasie nie. As ‘n waarde (positief of negatief) minder as 60 is, is die korrelasie nie baie sterk nie. Enigiets rondom 0 toon dat daar glad nie ‘n korrelasie tussen die pare is nie. As ‘n voorbeeld is die NZD / USD en EUR / USD pare. Die korrelasie hier is -1,7. Dit beteken dat daar geen daaglikse korrelasie tussen hierdie pare is nie. Met ander woorde, die styging of daling van die NZD / USD vertel ons absoluut niks van wat die EUR / USD kan doen nie.

Korrelasiereeks

Korrelasietabelle word daagliks en weekliks gebaseer op tydraamwerke geskep en bygewerk. Al hierdie voorwaardes bevat waardevolle inligting gebaseer op die termyn waarin u werk. Vir korttermynverhandeling is uurlikse en daaglikse korrelasies die belangrikste. Die getalle verander, dus moenie die bogenoemde as ‘n evangelie beskou nie.

Waarom maak Forex-korrelasies saak?

Daar is verskillende redes om bekommerd te wees oor valutakorrelasies. Die belangrikste rede waarom ek hulle beheer, is om risiko’s te beheer. Byvoorbeeld, ‘n handelaar kan aanvaar dat die handel met verskeie pare hulle diversifikasie aangebied het. Dit kan slegs verseker word deur die korrelasies van die pare te ken. As u lank gaan (koop) in EUR / USD, GBP / USD en verkoop (koop sit) in USD / CHF, het u in wese 3 baie soortgelyke posisies ingeneem. As iemand teen jou beweeg, sal almal waarskynlik teen jou optree. Die risiko het effektief verdriedubbel. As daar ook gebruik gemaak is van hefboomfinansiering, is die risiko groot. Nog ‘n rede waarom forex-korrelasies belangrik is, is dat dit u kan voorsien van ambagte wat u moontlik nie gesien het nie. U dink byvoorbeeld dat die EUR sal styg teenoor die USD (dit wil sê dat die EUR / USD sal styg). U kyk na die grafiek en u sien nie ‘n goeie handelsopset nie. Aangesien u weet dat GBP / USD oor die algemeen beweeg met EUR / USD (gebaseer op huidige korrelasie), kan u ook GBP / USD kontroleer om te sien of daar ‘n beter handelsopstelling is. U wil ook sien of daar ‘n handelsopset is om kort te gaan (sit koop) op die USD / CHF, aangesien dit gewoonlik in die teenoorgestelde rigting van die EUR / USD beweeg. Hoë korrelasies (positief tot negatief) gee u alternatiewe omruilings; kies die een met die beste kommersiële opset.

Bevestig ambagte

Ek wil ook forex-korrelasies gebruik om transaksies te bevestig. As ek geldeenheidspare met hoë korrelasies vind, sal ek die een paar gebruik om transaksies op die ander te bevestig. As die EUR / USD byvoorbeeld styg, en ek wil lank gaan (koop oproepe), wil ek ook sien dat die GBP / USD styg. Aangesien hierdie pare sterk gekorreleer is, moet hulle saam beweeg. As dit nie so is nie, waarsku hy my dat ek miskien my kunswerk van naderby moet bekyk. Dit beteken nie dat u nie die uitruil aanvaar nie. Hierdie korrelasies verander, en twee pare beweeg nooit perfek in harmonie nie. Dit beteken dat u baie goeie redes het om handel te dryf (soos u altyd moet doen). Korrelasies kan ‘n ingewikkelde statistiese probleem wees. Hopelik het hierdie inleiding u genoeg konsepte gegee om self ‘n bietjie huiswerk te doen. Kyk gereeld na korrelasies om uit te vind wat die verhouding tussen geldeenheidspare is wat u handel kan beïnvloed. Gebruik korrelasiedata om risiko’s te beheer, geleenthede te vind en ambagte te filter. As u probleme ondervind om te sien hoe korrelasies werk, probeer om na die nommers in die korrelasiekaarte te kyk en maak dan die pryskaarte vir die twee geldeenheidspare oop. Let op hoe die pare relatief tot mekaar beweeg; As u dit doen, kan u ‘n algemene begrip van die korrelasies skep.

Swing Trading – Definisie en voorbeelde

Stock exchange graph background, 3D illustration

‘N “Skommeling” -operasie is gewoonlik ‘n operasie wat een tot vyf dae oop is. ‘N Handelaar probeer om die momentum van die prys van ‘n bate te volg, gewoonlik binne ‘n gevestigde neigingskanaal. Die idee van ‘swaaihandel’ kom van die aandelemark en is ‘n soort handelstrategie wat hoofsaaklik deur kleinhandelaars gevolg word. Die rede is dat dit moeilik is vir institusionele handelaars om posisies in te neem van die soort grootte wat hulle benodig sonder om die mark te verskuif. Dit is nie noodwendig waar vir die Forex-mark nie, aangesien die belangrikste pare almal baie vloeibaar is en daar ‘n groot interbankmark is. Tradisioneel wissel die handelsposisies ten opsigte van die tydshorison tussen die daaglikse handelaars en mediumtermynbeleggers of -handelaars. ‘N Daghandelaar sal hoogstens ‘n paar sekondes of ure beklee, terwyl ‘n belegger op mediumtermyn ‘n paar weke lank kan beklee. Die valutamark is egter ‘n heel ander soort balspel. Selfs in die warmste bullish tendens of die wildste beer-neiging, kan die dag se prysaksie ‘n paar op- en afdraandes deurgemaak het, eerder as om heeldag in een rigting te beweeg. Swaaihandelaars in die Forex-markte kan ook daghandelaars wees en probeer om voordeel te trek uit die opwaartse en opwaartse prysmomentum. Hulle missie is om die mark te betree sodra die momentum toeneem, maar kortkom sodra die mark weer laer is.

Wat is die ontleding van die Swing-strategie?

Vanweë hul kort houperiode is swaaihandelaars nie so op grondslae geken nie en fokus hoofsaaklik op tegniese ontleding. Dit kan so eenvoudig wees soos ‘n bewegende gemiddelde crossover-strategie van 3 dae, aangepas om vroeg in en uit posisies te kom. Of ‘n meer uitgebreide mengsel van verskeie oorvleuelende tegniese aanwysers. In elk geval is die bedoeling dieselfde, om vroeg te kom wanneer die momentum verander en om die posisie te verander wanneer die mark terugval. Hierdie strategie werk dus veral goed as die mark sywaarts neig eerder as op of af. Die valutamarkte het baie verander, selfs as die mark duidelik neig, maar dit kan pynlik wees om vroeg genoeg in ‘n bulmark te verkoop om die verandering te bewerkstellig.

Definisie van die regte mark

Die bepaling of die mark tans voldoende is binne ‘n gegewe periode, is van uiterse belang vir die suksesvolle uitkoms van hierdie strategie. U moet die tydshorison waarin u werk in ag neem, in Forex-markte vind veranderinge plaas in relatief korter tydsintervalle. Daarom is dit nodig om te hou by die tydshorison waarin dit werk om te bepaal of die mark sywaarts werk. ‘N Kantmark word gedefinieër wanneer die maksimum en minimum nie die vorige maksimum en minimum oorskry nie, wat aanleiding gee tot die sogenaamde kanale, sowel as ander grafiekpatrone. Hoe korter die periode, hoe kleiner is die verskil tussen hoog en laag, of hoe korter is die prysaksie-kanaal. Vir dagkaarte kan u verwag dat die meeste spesialiteite wat behendig is, eerder as om die kanale van 2% tot 6% breed te hê. In vergelyking, as u na ‘n grafiek kyk, kan die kanaal ongeveer 0,5% tot 1,5% wees. Dikwels kan symarkte in tydperke van minder as ‘n dag in baie nou rye beweeg, aangesien die mark sy nuwe vlak konsolideer.

Kom ons kyk na ‘n paar voorbeelde

Die uurlikse kerskaart in die eerste beeld is vir die USDCHF. Soos ons kan sien, gaan die paar deur ‘n betreklike smal prysklas van ongeveer 45 pitte, tussen 0,98800 en 0,9925. Die blou reghoek wat loop van 19 Mei om 06:00 a.m. GMT vanaf 24 Mei om 15:00 uur. GMT beklemtoon hoe die optrede van gekanaliseerde pryse gedurende daardie tydperk gehandhaaf is. Die taak van die swaaihandelaar is om te probeer tekort skiet of verkoop by punte A, C en E en om lank te gaan of te koop by punte B, D en F. In swaaihandel is daar geen stilstandperiodes nie; die strategie is om deurlopend lank of kort te wees. Daar is dus geen sluitings- en wagperiodes nie, wat nuttig kan wees as die mark agteruitgaan, wat u toelaat om terug te keer na die mark teen ‘n beter prys as die een wat uitgekom het. Dit kan egter ondraaglik wees as die neiging sterk en deurlopend is. Daarom is dit nodig om ‘n uiteensetting van die sywaartse prysbeweging en die ontwikkeling van verdere momentum in een rigting te identifiseer. Uit die tabel hierbo blyk dit dat daar in werklikheid ‘n breuk in die kanaalpatroon was. Drie van die laaste vier stawe het oor die blou reghoek gesluit, wat rooi vlae vir ‘n swaaihandelaar sou laat opkom. Die newe-aksie het moontlik nie tot ‘n nuwe opkoms ontwikkel nie. Die feit dat die prys bo sy kanaal beweeg het, moet egter versigtig wees. Dit sal nodig wees om te wag of die mark nuwe momentum gevind het of bloot ‘n hoër bo-kant van die kanaal.

Die uurlikse grafiek in die tweede afbeelding, vir EURGBP, wys hoe prysaksie van een sykanaal in die groen reghoek na ‘n ander sykanaal beweeg op ‘n laer vlak in die pienk reghoek. Namate die prys van punt 1 na punt 2 beweeg, kan dit aanloklik wees om ‘n kort posisie by punt 2 oop te maak met die mening dat ‘n nuwe afwaartse neiging aan die gang is. Net om uit te vind dat die prys nou weer hoër styg en binne ‘n reeks verhandel. Uiteindelik moet u soos altyd versigtig wees, maar selfs as u nie ‘n swaaihandelaar is wat ‘n symark identifiseer nie, sal dit u help om nie in die swangerskap vasgevang te raak nie. As u die markregime korrek identifiseer, kan u vermy om te koop wanneer die mark onder is of om te verkoop wanneer die mark op die punt is om terug te trek.