Verhandeling van tegniese aanwysers met binêre opsies kan ‘n baie winsgewende handelstyl wees – as u weet hoe om dit reg te doen. Ons artikel verduidelik die basiese beginsels en drie voorbeelde van strategieë wat u kan gebruik. In detail leer u:

- Wat is tegniese aanwysers?

- Waarom is tegniese aanwysers en digitale opsies ‘n wonderlike kombinasie?

- Drie voorbeelde van strategieë vir tegniese aanwysers

Met hierdie inligting sal u onmiddellik binêre opsies met tegniese aanwysers kan verhandel.

Wat is aanwysers?

Tegniese aanwysers is nuttig handel gereedskap wat toelaat dat die prys aksie handelaars om te verstaan wat aan die gang is in die mark en voorspellings te maak oor wat volgende gaan gebeur.

Sommige aanwysers trek hul resultate direk in die pryskaart, wat dit vir ontleders maklik maak om dit met die huidige markprys te vergelyk. Ander aanwysers gebruik ‘n aparte venster om hul resultate te vertoon. Die bekendste voorbeeld van hierdie tipe aanwyser is ossillators. Hierdie aanwysers skep ‘n waarde wat wissel tussen 0 en 100. Met hierdie waarde en die verandering daarvan met verloop van tyd, kan u verstaan wat in die verlede gebeur het en wat volgende gaan gebeur.

Daar is duisende aanwysers, maar dit is die belangrikste soorte en enkele voorbeelde:

- Ondersteuning en weerstand: Hierdie aanwysers voorspel ondersteuning- en weerstandsvlakke waarteen die mark waarskynlik sal omdraai. As dit deur so ‘n vlak breek, sal dit waarskynlik ‘n sterk beweging weg van die prysvlak skep. Voorbeelde: Onder, Fibonacci retracement, spilpunt (PP), bo.

- Tendens: Hierdie aanwysers help u om die sterkte en betroubaarheid van neigings te evalueer. Voorbeelde: Gemiddelde rigtingindeks (ADX), kommoditeitskanaalindeks (CCI), prys-ossillator (DPO), Weergawe-ding-ossillator (KST), Ichimoku Kinkō Hyō, bewegende gemiddelde konvergensie / divergensie (MACD), Massa-indeks Bewegende gemiddelde (MA) ), Paraboliese SAR (SAR), Smart money index (SMI), Trix Vortex Indicator (VI).

- Momentum: Hierdie aanwysers help u om die momentum van ‘n beweging te verstaan. Voorbeelde: Geldvloei-indeks (MFI), Relatiewe sterkte-indeks (RSI), Stogastiese ossillator, Ware sterkte-indeks (TSI), Ultimate ossillator Williams% R (% R).

- Volume: Hierdie aanwysers gebruik die handelsvolume (die aantal bates wat verkoop of gekoop word) om te evalueer of beleggers lomp of lomp is. Voorbeelde: Opeenhopings- / verspreidingslyn, gemak van beweging (EMV), kragindeks (FI), negatiewe volume-indeks (NVI), balans op die balans (OBV), sit / bel-verhouding (PCR), volume-prysneiging (VPT) .

- Wisselvalligheidsaanwysers: Hierdie aanwysers meet die sterkte van ‘n beweging, wat handelaars help om ‘n verskeidenheid voorspellings te maak, veral vir tipes binêre opsies wat teikenpryse gebruik, byvoorbeeld een raakopsies, grensopsies of leeropsies. Voorbeelde: Gemiddelde waarreeks (ATR), Bollinger Bands (BB), Donchiaanse kanaal, Keltner-kanaal, CBOE, Market Volatility Index (VIX), Standaardafwyking (σ).

Dit is nie nodig om al hierdie aanwysers te leer nie. Kyk na elke kategorie, kies die een waarvan u die beste hou, en neem dit van daar af. Dit is die beste om te begin met ‘n aanwyser wat u regtig verstaan en daarvan hou. Later kan u meer aanwysers by u strategie voeg, waardeur u handel natuurlik kan ontwikkel.

Waarom pas aanwysers in binêre opsies?

Die meeste handelaars met binêre opsies vertrou baie op tegniese aanwysers. Daar is hoofsaaklik drie redes vir hierdie sterk verband tussen binêre opsies en tegniese aanwysers:

- Tegniese aanwysers vergemaklik die ontleding van die prysaksie . Prysaksie is die enigste manier om te voorspel wat sal gebeur op sulke kort tydraamwerke as wat u binne binêre opsies gebruik. Om net na prysbewegings te kyk, kan egter verwarrend wees. Tegniese aanwysers kan die belangrikste inligting van ‘n pryskaart filter en dit vertoon op ‘n manier wat almal onmiddellik kan verstaan. Hierdie vereenvoudiging maak u handel vinniger en makliker.

- Aanwysers verseker u handel . As u die mark sonder hulp ontleed, is daar baie inligting om in te neem. Kompleksiteit lei tot foute en slegte besluite, wat albei u geld kos. Tegniese aanwysers skakel hierdie foute uit, daarom help dit u om meer geld op ‘n eenvoudiger manier te verdien – ‘n uitstekende kombinasie.

- Aanwysers kan dinge openbaar wat geen handelaar kan doen nie . Binne ‘n paar sekondes ontleed tegniese aanwysers honderde datasets, filter die mees relevante inligting uit en vertoon dit op ‘n manier wat almal kan verstaan. Sonder die hulp van tegniese aanwysers sou die meeste van hierdie inligting ontoeganklik wees. Dit sou jare duur om die Bollinger-bande vir vyftig bates met tien tydperke elk te bereken. Tegniese ontleding voeg lae inligting by tot u handel wat anders verborge sou wees.

Hierdie punte is die redes waarom tegniese aanwysers en binêre opsies so ‘n uitstekende kombinasie is.

Wat is die leidende aanwysers?

Toonaangewende aanwysers is ‘n spesiale vorm van markaanwysers. Markaanwysers is alles wat u help om te verstaan of die prys van ‘n bate in die toekoms sal styg of daal. Dit bied ‘n belangrike, nuttige en maklike interpretasie-instrument vir handelaars met binêre opsies. Met die regte strategie kan hulle u help om nuwe markbewegings te verwag en die ideale tydsberekening te vind om te belê.

Hierdie aanwysers kan in twee soorte gekategoriseer word:

- Toonaangewende aanwysers. Hierdie tipe aanwyser voorspel wat met die prys van ‘n bate sal gebeur.

- Aanduiding van agteruitgang. Hierdie soort aanwyser vertel wat met die prys van ‘n bate gebeur het. Alhoewel hierdie inligting veronderstel is om u te help voorspel wat volgende gaan gebeur, fokus die aanduiding self op die verlede – dit is die groot verskil tussen beide soorte aanwysers.

Die doel van leidende aanwysers is om u ‘n idee te gee van waarheen die prys van ‘n bate op pad is. ‘N Goeie voorbeeld van ‘n leidende aanwyser uit ‘n ander veld is die indeks vir sakeklimaat. Ondernemingsbestuurders rapporteer hul verwagtinge vir die toekoms, en die indeks skep ‘n totale waarde wat maklik met vorige maande en jare vergelyk kan word. Die waarde en die verandering daarvan mettertyd help u om te voorspel of die ekonomie sal verbeter of erger gaan word.

Vooraanstaande finansiële aanwysers doen dieselfde ding. Dit meet iets, en die waarde wat daaruit voortspruit, vertel of dinge beter of slegter gaan word.

Waarom moet ek toonaangewende aanwysers gebruik?

Vooraanstaande aanwysers dien ‘n baie belangrike doel: dit kan u help om te verstaan of ‘n bestaande beweging waarskynlik sal voortduur of binnekort sal eindig. Met hierdie aanduiding kan u wonderlike handelsgeleenthede vind en slegte dinge vermy.

Aanvaar byvoorbeeld dat u ‘n opwaartse beweging vind.

- As u leidende aanwyser vir u sê dat die beweging waarskynlik sal voortduur, weet u dat dit die regte tyd is om ‘n hoë opsie te verhandel.

- As u leidende aanwyser vir u sê dat die beweging waarskynlik binnekort sal eindig, weet u dat dit nou nie die regte tyd is om ‘n hoë opsie te verhandel nie. U moet óf uit die mark bly of ‘n opsie verhandel wat die dreigende einde van die beweging voorspel.

Vir enige tendensvolger, swaaihandelaar, en byna enige iemand anders, voeg toonaangewende aanwysers belangrike inligting by tot hul handelstyl. Dit kan help om slegte seine uit te filter, nuwe handelsgeleenthede te vind en meer ambagte te wen.

Gewilde voorbeelde van leidende aanwysers

Daar is honderde leidende aanwysers. Sommige van hulle is soortgelyk, ander baie anders. Om u te help om leidende aanwysers beter te verstaan, kyk ons nou na drie verskillende voorbeelde van leidende aanwysers wat u toelaat om ‘n goeie gevoel te kry vir die verskillende soorte leidende aanwysers.

Voorbeeld 1: Die geldvloei-indeks (MFI)

Die Money Flow Index (MFI) is so ‘n gewilde toonaangewende aanwyser omdat dit handelaars help om die sterkte van ‘n tendens vinnig te evalueer.

Soos die naam aandui, vergelyk die MFI die geld wat in ‘n bate vloei, met die geld wat daaruit vloei. Vir hierdie doel vermenigvuldig dit die gemiddelde van die hoë, lae en sluitende pryse van elke periode met die volume van die periode, en verdeel dan die som van alle periodes met stygende pryse met die som van alle periodes met dalende pryse.

Die resultaat is ‘n waarde tussen 0 en 100.

- Toe die MFI 100 lees, het al die geld in ‘n bate gevloei – met alle stygende periodes.

- As die MFI 0 lees, het al die geld uit ‘n bate gevloei – met alle dalende pryse.

- As die MFI 50 lees, was die aantal bates wat verkoop en gekoop is, presies gelyk.

Elke waarde ouer as 50 dui aan dat meer mense verkoop het as wat die bate gekoop het, elke waarde onder 50 dui op die teenoorgestelde.

Die lees van die MFI en die verandering met verloop van tyd maak voorsiening vir twee voorspellings oor toekomstige markbewegings:

- Uiterste waardes. As die MFI te hoog is (gewoonlik ouer as 70) of te laag (gewoonlik onder 30), betree die mark die ekstreme gebiede. Handelaars neem aan dat sulke uiterste waardes daarop dui dat te veel handelaars al ‘n bate gekoop of verkoop het en dat daar nie meer handelaars oor is wat die bate kan koop of verkoop en die beweging aan die gang kan hou nie. Gevolglik voorspel hulle dat die beweging in die moeilikheid is en dat hulle binnekort sal omdraai of deur ‘n konsolidasie sal gaan voordat dit kan voortgaan. Sommige handelaars gebruik hierdie sein om op te hou om in die beweging te belê; sommige belê reeds in die teenoorgestelde rigting.

- Konvergensie / divergensie. Wanneer die mark ‘n nuwe uiterste in ‘n tendens vorm (‘n nuwe hoogtepunt in ‘n opwaartse neiging of ‘n nuwe laagtepunt in ‘n afwaartse neiging), moet die MFI hierdie beweging weerspieël en ook ‘n nuwe uiterste skep. Wanneer die MFI nie die nuwe hoogte / lae mark met sy eie hoog / laag weerspieël nie, het handelaars opgehou om die tendens te druk. Alhoewel dit nog voldoende was om ‘n nuwe uiterste te skep, sou ‘n voortdurende daling in momentum die handel beëindig. Sommige handelaars gebruik hierdie sein om op te hou om in ‘n tendens te belê, ander om in die teenoorgestelde rigting te belê.

Natuurlik kan u die MFI ook op die teenoorgestelde manier interpreteer:

- As die MFI tussen 30 en 70 lees, is daar genoeg ruimte vir die mark om voort te gaan met sy huidige beweging. Die meeste handelaars sal voorspel dat die beweging ‘n rukkie sal voortduur en dienooreenkomstig sal belê.

- As die MFI die huidige neiging weerspieël, is die neiging ongeskonde. Die meeste handelaars sal voorspel dat die tendens sal voortduur en dienooreenkomstig sal belê.

Die MFI is ‘n leidende aanwyser omdat hy voorspel dat ‘n neiging of beweging binnekort sal voortduur of eindig. Aanduiding van aanwysers sal u net vertel wat in die verlede met ‘n beweging gebeur het.

Omdat die waarde van die MFI tussen 0 en 100 ossilleer, word dit ‘n ossillator genoem. Die meeste ander ossillators is ook toonaangewende aanwysers. As u van die idee wil hou om u beleggingsbesluite eenvoudig te baseer, kyk na die ander ossillators wat die tegniese ontleding kan bied.

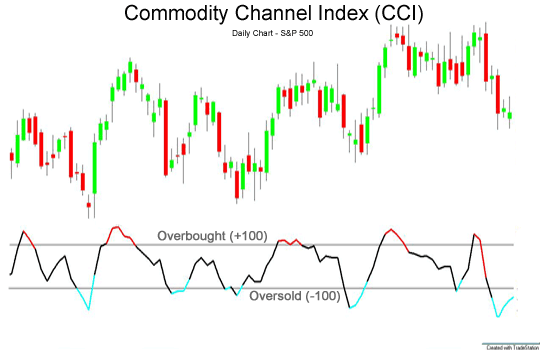

Voorbeeld 2: die Commodity Channel Index (CCI)

Moenie toelaat dat die naam jou mislei nie – die Commodity Channel Index (CCI) werk met alle soorte bates, nie net kommoditeite nie.

Eenvoudig gestel, bereken die CCI hoe ver ‘n bate van sy statistiese gemiddelde afgewyk het. Die teorie is dat wanneer ‘n bate te ver van die gemiddelde prys afgedwaal het, hy binnekort sal moet terugkom. Net soos met MFI, aanvaar die CCI dat wanneer te veel handelaars ‘n bate gekoop of verkoop het, daar niemand meer is om die mark verder in hierdie rigting te stoot nie. Dit moet omdraai en konsolideer.

In detail vermenigvuldig die CCI die gemiddelde van die laaste, volledige periode met ‘n hoë, lae en sluitingsprys met 0,015 en plaas dit die resultaat in verhouding tot ‘n gladde bewegende gemiddelde.

- Waarde meer as 100 dui aan dat die bate hoër as 1.015 keer van die bewegende gemiddelde se waarde verhandel.

- Waardes onder -100 dui aan dat die bate laer as 0,985 keer van die bewegende gemiddelde se waarde verhandel.

In beide gevalle voorspel die CCI dat die mark te ver van die bewegende gemiddelde beweeg het en dat die beweging binnekort sal omdraai.

Sommige handelaars wag ook voordat hulle belê.

- As die CCI met meer as 100 gestyg het, wag hulle totdat dit begin daal voordat hulle belê.

- As die CCI onder -100 gedaal het, wag hulle totdat dit begin styg voordat hulle belê.

Hierdie handelaars gebruik die CCI meer as ‘n agterop aanwyser. Om die CCI as ‘n toonaangewende aanwyser te gebruik, moet u belê wanneer die mark die + 100 / -100 lyne kruis – dan belê u in afwagting. As u die veranderende rigting verhandel, belê u in reaksie en gebruik u die CCI as ‘n agteruitgangsaanwyser.

Soms kan die lyn tussen agterop en vooraanwysers dun wees. Solank u die verskil ken en daarvolgens handel dryf, moet u goed gaan.

Voorbeeld 3: die relatiewe sterkte-indeks (RSI)

Met die eerste oogopslag lyk dit asof die Relative Strength Index (RSI) redelik soortgelyk is aan die Money Flow Index (MFI). Albei is ossillators, skep ‘n waarde tussen 0 en 100 en gebruik ‘n oorkoop en ‘n oorverkoop gebied.

Die verskil tussen beide aanwysers is dat die RSI uitsluitlik op prysverandering fokus, terwyl die MFI ook die volume van elke periode oorweeg. Terwyl die RSI elke periode eweredig behandel, lig die MFI meer gewig op periodes met ‘n hoë volume en minder gewig op periodes met ‘n lae volume.

Anders as dit, kan u die RSI net soos die MFI gebruik. Handeldifferensies en die oorverkoopte gebiede bo 70 of onder 30. As die RSI tussen 30 en 70 is, moet die huidige beweging nog ruimte hê; as dit ‘n neiging weerspieël, is die neiging goed.

Nóg die MFI nóg die RSI is altyd beter. Watter aanwyser u moet gebruik, hang af van u strategie, u persoonlikheid en u oortuigings oor die mark.

- Sommige handelaars voer aan dat hulle die prys verhandel, nie die volume nie, en dat hulle dus die volume moet ignoreer. Hulle sê ook dat die volume te veel op die kort tydraamwerke van binêre opsies te veel is om ‘n effek te hê. Hierdie handelaars moet die RSI gebruik.

- Sommige handelaars voer aan dat die volume wel ‘n beduidende effek het, omdat dit vir u sê in watter rigting meer handelaars ondersteun. Hierdie handelaars moet die MFI gebruik.

Hoe om toonaangewende aanwysers met binêre opsies te verhandel

Al die toonaangewende aanwysers kan die enigste basis wees van u handelstrategie of ‘n bykomende funksie by u huidige strategie om seine uit te filter. Ons sal strategieë aanbied wat op beide maniere leidende aanwysers gebruik.

Strategie 1: Handel met MFI-afwykings met hoë / lae opsies

Ons het reeds daarop gewys dat die MFI ‘n ongeskonde neiging weerspieël.

- Wanneer ‘n ongeskonde opkoms ‘n nuwe hoogtepunt skep, dan skep die MFI ook ‘n nuwe hoogtepunt.

- Wanneer ‘n ongeskonde neiging ‘n nuwe laagtepunt skep, skep die MFI ook ‘n nuwe laagtepunt.

As die MFI nie die nuwe uiterste van ‘n tendens weerspieël nie, is die neiging in die moeilikheid. Die tendens verloor momentum, en hoewel dit nog genoeg krag gehad het om nuwe uiterste te skep, blyk dit dat dit die laaste uiterste van die neiging was.

Hoë / lae opsies bied u die perfekte hulpmiddel om hierdie voorspelling te verhandel.

- Belê in ‘n lae opsie as die MFI verskil.

- Belê in ‘n hoë opsie as die MFI afwyk in ‘n afwaartse neiging.

Die belangrikste deel van hierdie strategie is om die vervaldatum reg te kry. Alhoewel dit baie waarskynlik is dat die mark ‘n MFI-divergensie sal volg deur van rigting te verander of ‘n sywaartse beweging te betree, neem hierdie bewegings tyd om te ontwikkel. Dit is belangrik dat u u vervaldatum lank genoeg kies om hierdie tyd aan die mark te voorsien.

As u byvoorbeeld ‘n afwyking van die MFI in ‘n kaart van 5 minute vind, is die verstryking van 15 minute onvoldoende. Dit sal minstens tien periodes neem om te draai, en ‘n verstryking van 15 minute is slegs die ekwivalent van 3 mate. Kies ‘n verstryking van een uur, en u verhoog u kanse om die handel te wen.

U kan ook hierdie strategie met die RSI verhandel. U sou net aanwysers skakel sonder om iets anders te verander.

Verder kan u hoë / lae opsies vervang met ‘n laerisiko-leeropsies. Ladderopsies werk net soos hoë / lae opsies, maar laat u toe om ‘n ander prys as die huidige markprys te gebruik as die verwysingspunt vir u voorspelling.

- Na ‘n afwyking van die MFI in ‘n opwaartse neiging, voorspel u dat die mark laer sal verhandel as ‘n prys wat hoër is as die huidige markprys.

- Na ‘n afwyking van die MFI in ‘n afwaartse neiging, voorspel u dat die mark hoër sal verhandel as ‘n prys onder die huidige markprys.

Dit is die veiliger weergawe van die strategie. In plaas daarvan om die huidige markprys as verwysingspunt vir u voorspelling te gebruik, gebruik u ‘n prys wat verder in die rigting is waarvandaan u verwag dat die mark sal wegbeweeg. Hierdie strategie sal u ‘n hoër persentasie van u ambagte wen, maar ook ‘n laer uitbetaling kry. Besluit self watter strategie u wil gebruik.

Strategie 2: Filteringstendense met die RSI

‘N Strategie wat volg op ‘n tendens volg ‘n eenvoudige beginsel:

- Belê in ‘n stygende prys in stygende pryse.

- Belê in dalende pryse.

Ondanks hierdie eenvoud is baie handelaars bang dat hulle kan belê in ‘n neiging wat binnekort sal eindig. Hierdie handelaars kan die RSI gebruik om seine te filter.

- Belê in die neiging wanneer die RSI weerspieël.

- Moenie in die neiging belê as die RSI van die neiging afwyk nie.

Die toevoeging van die RSI tot ‘n volgende strategie kan handelaars help om ‘n hoër persentasie van hul ambagte te wen en meer geld te verdien met ‘n eenvoudige tjek.

Hou die res van u strategie onveranderd. Gebruik dieselfde verstryking as voorheen en belê dieselfde persentasie van u totale rekeningbalans per handel.

Strategie 3: Verhandel die ekstreme gebiede van die MFI met hoë / lae opsies

Behalwe vir divergensies, skep die MFI ook ‘n voorspelling wanneer ‘n beweging in ‘n ekstreme gebied beland. Hierdie voorspelling maak voorsiening vir ‘n eenvoudige handelstrategie:

- Belê in ‘n lae opsie as die MFI die oorkoopgebied binnekom.

- Belê in ‘n lae opsie as die MFI die oorverkoopte gebied binnekom.

Die sukses van hierdie strategie hang af van u vermoë om die regte verstryking te kies. Die mark sal ‘n geruime tyd nodig hê om te draai, en daarom moet u vermy om ‘n te kort verstryking te kies. As u u verstryking te lank kies, kan die beweging aan die ander kant verby wees sodra u opsie verval.

Ondervinding sal u help om die regte vervaldatum te vind. Die perfekte instelling hang af van die situasie, die periode van u kaart en die eienskappe van die bate. As u op soek is na ‘n rowwe getal waarmee u kan begin, probeer dan ongeveer 5 periodes, en neem dit dan van daar af.

Net soos die eerste strategie, kan u ook hierdie strategie verhandel op grond van die RSI of met ‘n laerisiko-leeropsies.

Toonaangewende aanwysers – opsomming

Toonaangewende aanwysers is ‘n belangrike, nuttige en maklik interpreteerbare instrument vir markanalise. Handelaars met binêre opsies kan leidende aanwysers gebruik as die enigste basis van hul strategie of om seine te filter. Dit is veral nuttig om die regte tydsberekening te vind en slegte handelsgeleenthede te vermy.

Wat is aanwysers?

Agterstallende aanwysers is ‘n belangrike aspek van enige markanalise-strategie. Hierdie artikel verduidelik alles wat u moet weet om binêre opsies te verhandel, gebaseer op agterop aanwysers. U sal ook hul voordele, nadele en ideale gebruiksgebiede verstaan.

Die verskil tussen toonaangewende en agtervolgende handelsaanwysers is dieselfde.

- Luidende handelsaanwysers vertel wat gebeur het met die prys van ‘n bate in die verlede op ‘n manier wat u help om te voorspel wat volgende gaan gebeur.

- Toonaangewende aanwysers ontleed ‘n ander faktor en voorspel hoe dit die prys van ‘n bate sal beïnvloed.

Hierdie verskil is die rede waarom agterlaataanwysers veral nuttig is gedurende trendingperiodes. As die mark in ‘n tendens is, kan agterblywende aanwysers u help om wonderlike voorspellings te maak; maar as die mark nie neig nie, gebruik baie agteraanwysers hul voorspellende eienskappe.

Agterstallige aanwysers dien ‘n belangrike doel en vorm ‘n belangrike deel van enige markanalise-strategie. Kom ons kyk na drie gewilde voorbeelde van agterop aanwysers om te sien hoe u ‘n agterstand vir agteruitgang kan gebruik.

Gewilde voorbeelde van aanwysers

Daar is honderde agterblywende aanwysers, maar kom ons hou dinge eenvoudig. Hier is die drie gewildste agteraanwysers wat elke handelaar moet weet.

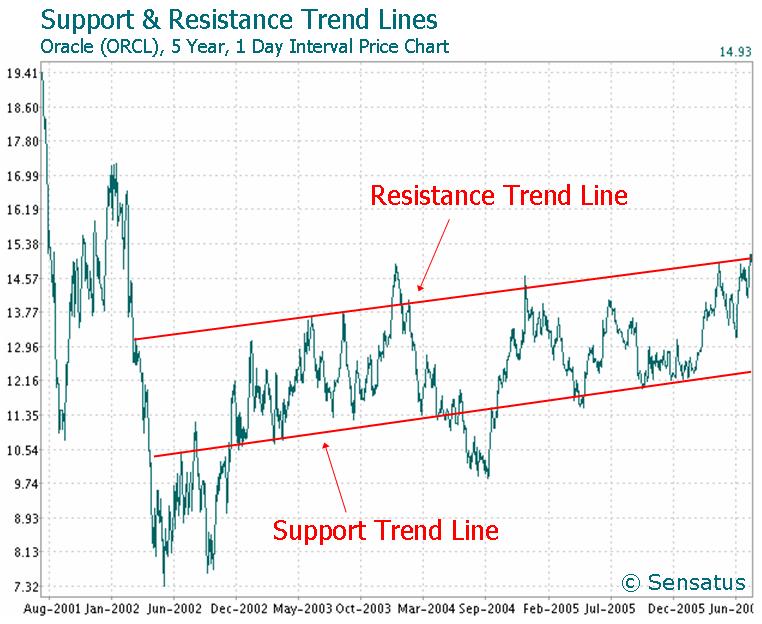

Voorbeeld 1: Neigings

Die neiging is die gewildste voorbeeld van ‘n agteruitgangsaanwyser. Die neigings is die zig-sakkie-bewegings wat die mark na nuwe hoogte- en laagtepunte neem.

Die neigings is zig-zag-bewegings omdat die mark nooit reguit beweeg nie. Elke beweging moet elke beweging ‘n blaaskans neem om nuwe momentum te skep. Dit is eenvoudig onmoontlik vir alle handelaars om voortdurend te koop.

Daarom neem tendense twee stappe vorentoe en een tree terug. Die gevolglike sig-zag-bewegings is maklik om te identifiseer en maak voorsiening vir akkurate voorspellings.

- Opdraaie skep voortdurend hoër hoogte- en laagtepunte.

- Afwaartse neigings skep voortdurend laer laagtepunte en hoogtepunte.

‘N Tendensstrategie voorspel dat die huidige neiging waarskynlik sal voortduur.

- As die mark in ‘n opwaartse neiging is, belê tendensehandelaars in stygende pryse.

- As die mark in ‘n afwaartse neiging is, belê tendensehandelaars in dalende pryse.

Sommige handelaars verhandel ook elke keer in ‘n neiging. ‘N Swaai is ‘n beweging van hoog na laag, en deur verskeie swaai tydens ‘n neiging te verhandel, hoop swaaihandelaars om hul wins te verhoog.

Natuurlik sal geen tendens onbepaald voortduur nie. Maar selfs met hoë / lae opsies, sou u slegs 60 persent van u ambagte moes wen om geld te verdien. ‘N Goed uitgevoerde tendensstrategie behoort maklik hierdie doel te bereik.

A tendens is ‘n sloerende aanwyser, want dit vertel jou dat die mark was in ‘n tendens van die afgelope tyd. Alhoewel hierdie kennis ook voorspellings maak oor wat volgende gaan gebeur, is die belangrikste aanduiding van ‘n neiging gebaseer op die prysbewegings uit die verlede.

Neigings is ook die belangrikste aanwyser vir agteruitgang. Die meeste ander aanwysers wat agterbly, verloor hul voorspellingsvermoë as die mark nie neig nie, en daarom moet ‘n tendensontleding voorafgegaan word met die gebruik van ander tegniese aanwysers.

Voorbeeld 2: bewegende gemiddeldes

‘N Ander gewilde voorbeeld van ‘n agterlaataanwyser is die bewegende gemiddelde. ‘N Bewegende gemiddelde bereken die gemiddelde prys van die laaste periodes en teken dit in u kaart. Dit herhaal dan die proses vir alle voorafgaande periodes en verbind die kolletjies aan ‘n lyn.

Die posisie en rigting van ‘n bewegende gemiddelde kan u baie vertel wat die prys van ‘n bate gedoen het:

- Wanneer ‘n bewegende gemiddelde opwaarts wys, moet die mark die afgelope tydperke gestyg het. As dit afwaarts wys, moet die mark geval het.

- As die mark hoër verhandel as die bewegende gemiddelde, moet die mark die afgelope tydperke gestyg het. As die mark laer as die bewegende gemiddelde verhandel, moet die mark geval het.

As albei hierdie indikasies in dieselfde rigting wys, kry u ‘n goeie aanduiding van wat gebeur.

- As die mark bo ‘n bewegende gemiddelde verhandel en die bewegende gemiddelde opwaarts wys, styg die mark waarskynlik.

- As die mark onder ‘n bewegende gemiddelde verhandel en die bewegende gemiddelde afwaarts wys, val die mark waarskynlik.

Hierdie aanduidings help u om ‘n beter beleggingsbesluit te neem.

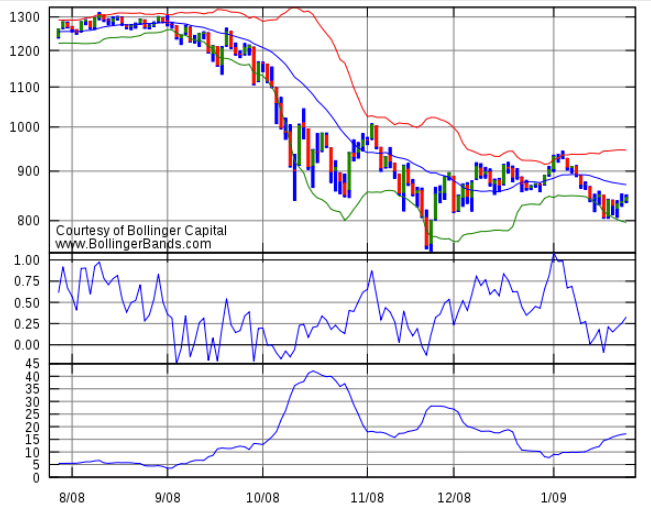

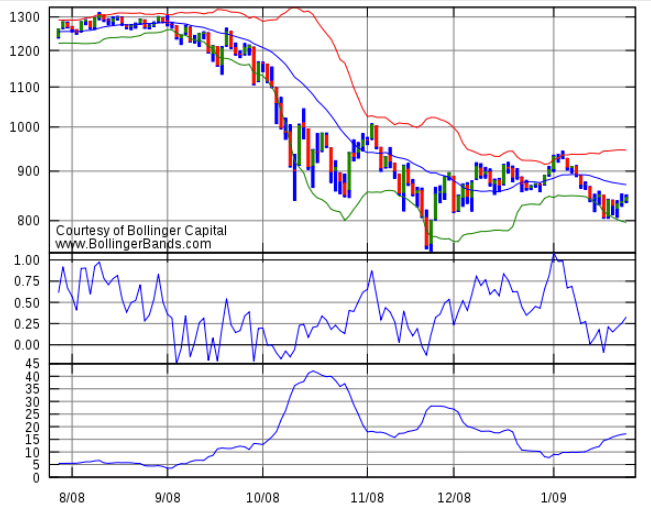

Voorbeeld 3: Bollinger Bands

Bollinger Bands is ‘n gewilde aanwyser omdat dit ‘n pryskanaal skep waarin die mark waarskynlik sal bly. Hierdie pryskanaal bestaan uit drie reëls of bande:

- ‘N Bewegende gemiddelde van 20 periodes as die middellyn.

- ‘N Boonste lyn is twee keer die standaardafwyking bo die middellyn.

- ‘N Onderlyn is twee keer die standaardafwyking onder die middellyn.

Die mark verlaat nooit die buitenste twee lyne van die Bollinger Bands nie. Die middellyn werk as ‘n swakker weerstand of ondersteuning, afhangende van of die mark tans bo of onder dit is.

Bollinger Bands kan u help om te verstaan of die prys van ‘n bate waarskynlik sal styg of daal.

- As ‘n bate naby die boonste reeks van die Bollinger Bands verhandel, is daar min ruimte oor om verder te klim. Gevolglik sal dit waarskynlik daal.

- As ‘n bate naby die onderste reeks Bollinger Bands verhandel, is daar min ruimte oor om verder te daal. Gevolglik sal dit waarskynlik styg.

- As ‘n bate die middellyn nader, sal dit waarskynlik ‘n blaaskans neem. Soms sal die mark deur die middellyn breek; soms sal dit omdraai.

Hierdie aanduidings bied u baie handelsgeleenthede.

Bollinger Bands vertoon aanwysers omdat hulle net vertel wat in die verlede gebeur het. Die bewegende gemiddelde en die standaardafwyking is beide gebaseer op die afgelope 20 periodes. Alhoewel dit waarskynlik is dat die mark ook in die huidige tydperk aan soortgelyke vertroue sal voldoen, is Bollinger Bands nie in staat om die verhandelingsreeks van nou af 50 voorspel nie. Dan sal die markomgewing verander het, en die handelsreeks sal anders wees.

Ondanks hierdie beperking, kan Bollinger Bands ‘n waardevolle deel van u handelstrategie wees. Ons sal later sien hoe.

Waarom moet ek ‘n aanwyser gebruik?

Sommige nuwelinge in binêre opsies twyfel of die aanwysers wat agteruitgaan, hulle glad nie kan help nie. Hulle wys daarop dat enige handelaar moet voorspel wat die volgende gaan gebeur, en argumenteer dat aanwysers wat u vertel wat reeds gebeur het, baie min help met hierdie taak.

Hierdie handelaars is verkeerd. Aanduiding van verswakking kan waardevolle voorspellings maak en u help om dieper insigte in die mark te kry. Daar is twee hoofredes waarom handelaars agterblywende aanwysers gebruik:

- Aanduiding van agteruitgang is gebaseer op bewese feite; toonaangewende aanwysers is nie.

- As u verstaan wat gebeur het, kan u voorspel wat volgende gaan gebeur.

Kom ons kyk na hierdie drie voordele van agterblywende aanwysers.

Voordeel 1: Aanduiding van agteruitgang is gebaseer op bewese feite, en vooraanstaande aanwysers is nie

Wanneer ‘n bewegende gemiddelde van 50 periodes opwaarts wys, weet u dat die prys van ‘n bate meer gestyg het as wat dit die afgelope 50 periodes gedaal het. Hierdie resultaat is onbetwisbaar. Net so, as die mark tans onder die bewegende gemiddelde verhandel, weet jy dat die mark onlangs ‘n afwaartse momentum opgetel het.

Hierdie kennis plaas u handelsstrategie op voet. Veral konserwatiewe handelaars sal hou van agterblywende aanwysers omdat hulle ‘n sekere basis bied waarvandaan hulle hul besluite kan neem.

Leidende aanwysers is anders. Die volume is byvoorbeeld ‘n leidende aanwyser. ‘N Volumestrategie voorspel dat ‘n afnemende volume die dreigende einde van ‘n beweging aandui. Dit kan waar wees, maar dit is nie seker nie, en dit is onmoontlik om hierdie verband te bewys – jy moet dit glo. Terwyl die volume daal, kan die prysbeweging selfs versnel. Soms dui ‘n verminderde volume op ‘n einde aan beweging; soms doen dit nie.

Eenvoudig gestel, agterblywende aanwysers fokus op die prysbewegings uit die verlede – wat bekend is. Toonaangewende aanwysers impliseer dat ‘n ander faktor die toekomstige prysbewegings sal beïnvloed – u kan glo dat daar ‘n verband is, en daar kan wel bestaan, maar daar is baie ander faktore wat die mark beïnvloed, en daarom is dit onmoontlik om te sê of hierdie verband die mark beïnvloed. glad nie en of dit die mark sterker sal beïnvloed as ander verbindings nie.

Voordeel 2: As u verstaan wat gebeur het, kan u voorspel wat volgende gaan gebeur.

Langsigtingsaanwysers maak ook voorsiening vir voorspellings oor wat volgende gaan gebeur – dit doen hulle net indirek.

Toonaangewende aanwysers impliseer dat ‘n sekere faktor sal besluit waarna die mark gaan. Aanduiding van agteruitgang is nie van so ‘n aard nie. Hulle voorspel eenvoudig dat dit wat voorheen gebeur het, sal voortduur.

As die mark ‘n bewegende gemiddelde oorskry, vertel die agteruitgangsaanwysers net wat gebeur het – die mark het onlangs van rigting verander. Die implisiete aanname is dat hierdie beweging sal voortduur.

- As die mark die laaste tydperke gedaal het, is dit waarskynlik dat dieselfde faktore wat die mark in die onlangse verlede onderdruk het, dit ook binnekort sal afdruk.

- As die mark vir die laaste tydperke gestyg het, lyk dit waarskynlik dat dieselfde faktore wat die mark in die onlangse verlede opgestoot het, dit binnekort sal opskerp.

Albei voorspellings is verhandelbaar.

Oor die algemeen vereis die verhandeling van binêre opsies dat u verstaan wat op die oomblik gebeur. Aangesien daar op die oomblik soveel faktore aan die werk is, is dit onmoontlik om met absolute sekerheid te praat. Maar om te verstaan wat gebeur het, is ‘n wesenlike deel van die bereiking van ‘n verhandelbare voorspelling wat in genoeg gevalle reg sal wees om u geld te verdien.

Hoe om aanwysers te vertoon

Laat ons konkreet raak. Hier is drie strategieë vir hoe u agterblywende aanwysers met binêre opsies kan verhandel.

Strategie 1: handel swaai in ‘n tendens met een raak opsies

Elke neiging bestaan uit baie swaaie. Elke enkele swaai bied ‘n uitstekende handelsgeleentheid vir een raakopsies omdat dit sterk aanduidings van rigting en lengte van die kombinasie kombineer.

Elke beweging in die hoofrigting word gevolg deur ‘n beweging in die teenoorgestelde rigting en omgekeerd. Hierdie eenvoudige verhouding maak die voorspelling van die rigting van die mark eenvoudig sodra u ‘n swaai erken.

Nou kan u hierdie sein eenvoudig met hoë / lae opsies verhandel, maar met swaai kan u ook een-opsie-opsies verhandel, wat baie hoër uitbetalings bied, maar vereis dat u die lengte van die beweging moet voorspel.

In ‘n neiging sal swaaie in die hoofrigting altyd tot so ver as die laaste uiterste beweeg.

- In ‘n opwaartse neiging, sal die volgende opwaartse swaai ten minste die prysvlak van die vorige hoogtepunt bereik.

- In ‘n afwaartse neiging sal die volgende afwaartse bewegings ten minste die prysvlak van die vorige laagtepunt bereik.

Swaai teen die belangrikste neigingsrigting volg dieselfde duidelike reëls. Die mark keer gewoonlik ‘n derde of twee derdes van die vorige beweging in die belangrikste neigingsrigting om.

- In ‘n opwaartse neiging, sal ‘n afwaartse swaai ongeveer een derde tot twee derdes van die vorige opwaartse swaai omkeer.

- In ‘n afwaartse neiging sal ‘n opwaartse swaai ongeveer ‘n derde tot twee derdes van die vorige afwaartse bewegings omkeer.

Met hierdie kennis, kry u die duidelike prysdoelwit wat u nodig het om ‘n een-druk-opsie te verhandel. Hier is wat u doen:

- Wag vir ‘n einde aan die swaai.

- Bepaal die reikwydte en rigting van die volgende swaai.

- Kyk of u makelaar u ‘n een-druk-opsie bied met ‘n trefprys binne bereik van hierdie beweging en ‘n realistiese verstryking. Indien wel, verhandel dit. Indien nie, verhandel dan ‘n hoë / lae opsie in die rigting van die beweging.

Op hierdie punt is dit belangrik om te noem dat bewegings teen die hoofrigting van die neiging gewoonlik wisselvalliger is en langer neem om te ontwikkel. Baie handelaars vermy omkerings met een raakopsies en gebruik eerder hoë / lae opsies. Besluit self hoe u omkerings wil verhandel.

Strategie 2: handel met die mark wat die bewegende gemiddelde kruis met hoë / lae opsies

As die mark ‘n bewegende gemiddelde oorskry, het dit blykbaar van rigting verander. U kan voorspel dat hierdie nuwe beweging sal voortgaan en belê in ‘n hoë / lae opsie in die rigting van die beweging.

- Belê in ‘n lae opsie as die mark u bewegende gemiddelde afwaarts kruis.

- Belê in ‘n hoë opsie as die mark u bewegende gemiddelde opwaarts kruis.

Die belangrike aspek van hierdie strategie is dat u die regte vervaldatum kies. Byvoorbeeld, ‘n bewegende gemiddelde van 9 periodes kan nooit voorspel wat met die prys van ‘n bate oor die volgende 50 periodes gaan gebeur nie. 50 periodes en 9 periodes is eenvoudig te verskillende tydraamwerke.

Om te verhoed dat die maak van voorspellings dat onmoontlik om te maak wat gebaseer is op jou bewegende gemiddelde is, altyd hou jou verstryking korter as die bedrag van die tyd wat die basis van jou bewegende gemiddelde. Ideaal gesproke sou u ‘n verstryking van korter as die helfte van u bewegende gemiddelde gebruik.

Net so moet u vermy om ‘n te kort verstryking te gebruik, of op kort termyn kan die markskommeling veroorsaak dat u u handel verloor, ten spyte van die korrekte voorspelling. Gebruik ‘n verstryking wat ten minste ‘n kwart van die tyd is wat die basis van u bewegende gemiddelde is.

Byvoorbeeld, as u ‘n bewegende gemiddelde gebruik wat gebaseer is op 20 periodes en ‘n pryskaart met ‘n periode van 5 minute, is u bewegende gemiddelde gebaseer op 100 minute (20 keer 5). Ideaal gesproke sou u hierdie bewegende gemiddelde met ‘n verstryking van 25 tot 50 minute verhandel. U kan ook ‘n bietjie langer of korter gaan, maar ‘n verstryking van 60 sekondes is te kort en een van 4 uur te lank.

Strategie 3: Handel Bollinger-bande met ‘n laerisiko-ladderopsies

Bollinger Bands gee ‘n aanduiding van die handel se reeks, en met behulp van leeropsies kan u voorspel watter pryse buite die mark se bereik is – dit is ‘n uitstekende kombinasie.

Die sukses van hierdie strategie hang ook af van die keuse van die regte verstryking. Bollinger Bands is agterop aanwysers, daarom kan hulle nie voorspel wat tien periodes langs die pad gaan gebeur nie. Teen daardie tyd sal die mark verander het, en die aanduiding van die Bollinger Bands daarmee verander het.

Om seker te maak dat die Bollinger Bands in u kaart geldige voorspellings vir u opsie skep, moet u die periode van u kaart op dieselfde waarde stel as u verstryking of langer. Die belangrike punt is dat u opsie binne hierdie periode verval omdat die Bollinger Bands slegs voorspellings vir hierdie periode skep.

As u nadink oor die verhandeling van ‘n opsie met ‘n verstryking van 15 minute, moet u ten minste ‘n 15-minuutkaart gebruik. As daar tien minute binne die huidige periode verloop het, moet u oorskakel na ‘n kaart van 30 minute om te verseker dat u opsie binne die huidige periode verval.

Al wat u moet doen om hierdie strategie uit te voer, is die volgende:

- Stel die periode van u char op die lengte van u verstryking.

- Ontleed die boonste en onderste prysreekse van u Bollinger Bands.

- Vind ‘n leeropsie met ‘n trefprys buite hierdie grense.

- Voorspel dat die mark nie hierdie prysvlak sal kan bereik nie.

Aanvaar byvoorbeeld dat ‘n bate teen £ 100 verhandel. Die boonste Bollinger Band is £ 101, en die onderste band £ 99,5. U verstryking en u kaartperiode is 30 minute en daar is geen tyd in die huidige periode nie.

- As u makelaar ‘n leeropsie met ‘n trefprys van £ 101,5 aanbied, weet u dat die trefprys buite die reeks Bollinger Bands is. Gevolglik moet u in ‘n lae opsie gebaseer op hierdie trefprys belê en sodoende voorspel dat die mark nie in staat sal wees om hierdie prysvlak te bereik nie.

- As u ‘n makelaar ‘n leeropsie bied met ‘n trefprys van £ 100,5, weet u dat die trefprys binne bereik van die Bollinger Bands is. Op grond van hierdie strategie sou hierdie trefprys ‘n slegte belegging wees.

Met hierdie strategie kry u relatief lae uitbetalings. Aangesien u die oorgrote meerderheid van u ambagte moet kan wen, moet u nietemin wins kan maak.

opsomming

Agterstallende aanwysers is ‘n belangrike aspek van enige markanalise-strategie. Dit bied sekere aanduidings oor wat gebeur het en maak voorsiening vir kwaliteitvoorspellings oor wat volgende gaan gebeur. Strategieë gebaseer op neigings, bewegende gemiddeldes en Bollinger-bande het baie handelaars gehelp om suksesvolle handelstrategieë te skep.

Drie voorbeelde van strategieë vir tegniese aanwysers

Hier is drie voorbeelde van strategieë wat u kan gebruik om aan die gang te kom met binêre opsies en tegniese aanwysers.

Een: handel met die ekstreme van die MFI / RSI

Die geldvloei-indeks (MFI) en die relatiewe sterkte-indeks (RSI) is maklik om tegniese aanwysers wat op soortgelyke idees gebaseer is, te interpreteer. Albei aanwysers is ossillators, en albei bereken die sterkte van ‘n beweging deur die huidige momentum met die momentum van die verlede in verband te bring. Die verskil is dat die MFI ook die volume in ag neem, terwyl die RSI net op prysaksie fokus. Kies die aanwyser wat u van beter hou; dit sal min verskil aan u finale strategie maak.

Beide die MFI en die RSI definieer ‘n oorkoop en ‘n oorverkoop gebied.

- As handelaars te lank ‘ n bate gekoop het , aanvaar die MFI en RSI dat daar nie genoeg kopers oor is om aan te hou om die prys te laat styg nie. Die mark is te veel gekoop en ‘n ommeswaai waarskynlik.

- Wanneer handelaars het verkoop ‘n bate vir te lank, die MFI en RSI aanvaar dat daar nie genoeg verkopers links in die mark om voort te gaan om die prys af te ry. Die mark is oorverkoop en ‘n ommeswaai waarskynlik.

Op grond van hierdie eenvoudige voorspelling kan u ‘n binêre opsie verhandel. As u aanwyser van keuse ‘n uiterste waarde bereik, moet u in die teenoorgestelde rigting belê en voorspel dat die mark binnekort sal omswaai. Sommige handelaars belê ook as die mark ‘n uiterste gebied verlaat, met die argument dat dit beter is om te belê in ‘n ommekeer wat reeds plaasgevind het (soos aangedui deur die mark wat die uiterste gebied verlaat) as ‘n dreigende ommekeer (soos aangedui deur die mark wat die uiterste betree gebied). Sommige handelaars wag ook ‘n paar periodes voordat hulle belê en kyk of die mark binne die uiterste gebied bly.

Twee: Bollinger-bande verhandel

Bollinger-bande is ‘n uitstekende tegniese aanwyser vir handelaars met binêre opsies, omdat dit duidelik die prysvlakke aandui waarop u prysaksies moet verwag.

Bollinger bands skep ‘n pryskanaal wat uit drie reëls bestaan. Daardie is:

- ‘N Bewegende gemiddelde . Die middellyn van Bollinger bands is ‘n bewegende gemiddelde, gewoonlik gebaseer op 20 periodes.

- ‘N Boonste lyn . Deur twee keer die standaardafwyking by die bewegende gemiddelde te voeg, skep Bollinger-bande die boonste lyn.

- ‘N Laer lyn . Deur twee keer die standaardafwyking van die bewegende gemiddelde af te trek, skep Bollinger-bande die onderste lyn.

Die resultaat van hierdie proses is ‘n pryskanaal wat die huidige markprys omring. Elke lyn werk as weerstand of ondersteuning, afhangende van die rigting waarvandaan die mark die lyn nader.

- As die prys van ‘n lyn na bo kom, werk dit as ‘n ondersteuning .

- As die prys ‘n lyn van onder af benader, werk dit as ‘n weerstand .

Handelaars kan hierdie lyne op twee maniere verhandel:

- Handel die dreigende ommeswaai. As die mark ‘n lyn bereik, sal dit waarskynlik gedwing word om ten minste kortliks te draai. Handelaars kan hierdie voorspelling verhandel en in ‘n beweging in die teenoorgestelde rigting van die voorafgaande beweging belê. As u ‘n hoë / lae opsie gebruik, onthou dat dit ‘n korttermynvoorspelling is en gebruik ‘n verstryking van die duur van een periode. U kan ook ‘n een raak-opsie gebruik. In hierdie geval, maak seker dat u ‘n trefprys nie meer as die helfte van die afstand na die volgende reël gebruik nie.

- Verhandel die mark se deurbraak deur die middellyn. Die middellyn is spesiaal, want dit kan werk as ‘n weerstand of ondersteuning, afhangende van die huidige posisie van die mark in verhouding tot die lyn. As die mark deur die lyn breek, verander dit die betekenis daarvan. Wat ‘n weerstand was, word nou ‘n steun, of andersom. Handelaars kan voordeel trek uit hierdie belangrike gebeurtenis en belê in ‘n binêre opsie in die rigting van die deurbraak.

Hierdie eenvoudige manier om geld te verdien, is ideaal vir nuwelinge. Ervare handelaars kan ook ‘n ander aanwyser byvoeg om die voorspelling van die Bollinger-bande, byvoorbeeld ‘n bewegende gemiddelde, te bevestig.

Verhandel die gemiddelde waar bereik (ATR)

Die gemiddelde waar bereik (ATR) is ‘n tegniese aanwyser wat perfek is vir handelaars met grensopsies. Grensopsies is ‘n spesiale tipe binêre opsies, omdat dit die enigste tipe is wat nie vereis dat u die rigting van die mark voorspel nie, wat perfek is vir handelaars wat hierdie voorspelling moeilik vind.

Grensopsies definieer twee trefpryse in dieselfde afstand van die huidige markprys. Een bo die huidige markprys, een onder dit. Twee wen u opsie; die mark moet óf die teikenprys aktiveer voordat u opsie eindig. Dit hoef nie op die prysvlak te bly nie, en dit hoef net een trefprys aan te raak. Grensopsies is een raakopsies met twee trefpryse.

Met grensopsies is u taak nie om te voorspel in watter rigting die mark sal beweeg nie. U taak is om te voorspel of dit ver genoeg sal beweeg om een van die twee teikenpryse te bereik. Die ATR is die perfekte aanwyser om hierdie voorspelling te maak.

Die ATR doen een eenvoudige ding: dit bereken die gemiddelde reeks vorige markperiodes. As die ATR ‘n waarde van 10 het en u kyk na ‘n grafiek met ‘n periode van 10 minute, het die bate gemiddeld 10 punte elke 10 minute in die verlede beweeg.

U kan die aantal periodes aanpas wat u wil hê dat die ATR moet ontleed. Die meeste handelaars gebruik ‘n instelling van 14 periodes, wat beteken dat die ATR die gemiddelde omvang van die laaste 14 periodes van u kaart bereken.

Om grensopsies op grond van die ATR te verhandel, hoef u slegs die lesing van die ATR met die trefpryse te vergelyk.

Laat ons terugkeer na ons vroeëre voorbeeld: in ‘n grafiek met ‘n periode van 10 minute het die ATR ‘n waarde van 10. As u makelaar u ‘n opsie bied met trefpryse wat 30 punte ver is en ‘n uur verstryk, weet u dat die kans goed is dat die mark een van die teikenpryse sal bereik. U redenasie sou so lyk:

- Die mark het met 10 punte per periode beweeg.

- Om ‘n regte prys te bereik, moet die mark 5 punte per periode beweeg. (Die opsie het ‘n verstryking van 60 minute en u kyk na ‘n grafiek van 10 minute. Dit beteken dat u ses periodes het totdat u opsie verval. Die teikenpryse is 30 punte weg. Verdeel deur ses periodes, kry u dat die mark sou moet gemiddeld 5 punte per periode beweeg om reguit by die markprys uit te kom.)

- Die gemiddelde beweging in die mark per periode is twee keer so hoog as die nodige beweging om die trefprys te bereik.

- Oor die algemeen sal die mark nooit in ‘n reguit lyn beweeg nie, maar as dit vir twee periodes in ‘n ry in dieselfde rigting beweeg, is dit amper daar. Daar is dus ‘n goeie kans dat dit die trefprys sal bereik.

Soos u uit hierdie voorbeeld kan sien, sal u altyd die maksimum bereik van die mark moet afslag. As die mark vir 60 minute in dieselfde rigting beweeg, sou dit ‘n reeks van 60 punte hê. Dit sal nooit gebeur nie, en daarom gebruik baie handelaars ‘n afslagfaktor. Hulle vermenigvuldig byvoorbeeld die maksimum bereik met 0,5, en as die trefprys van ‘n grensopsie nader is as die resultaat van hierdie vergelyking, belê hulle.

U kan die afslagfaktor kies volgens u risikotoleransie en ervaring. Ons beveel aan dat u ‘n faktor van 0,5 of laer gebruik. Hoër faktore is te riskant.

Oorweeg ook die uitbetaling wat u vir u opsie kry. Sommige makelaars bied ‘n hoërisiko-grensopsies (verre teikenpryse, hoër uitbetaling) en laerisiko-grensopsies (noue trefprys, laer uitbetaling). Met hoër uitbetalings kan u winsgewend verhandel wanneer u minder ambagte wen, en daarom kan u meer risiko’s neem en ‘n hoër afslagfaktor gebruik.

Sommige handelaars gebruik ook die gemiddelde indeks vir gerigte bewegings (ADX). Die ADX dui die neigingsterkte aan op ‘n skaal van 0 tot 100. 0 dui op ‘n volledige gebrek aan rigting, 100 dat alle periodes in dieselfde rigting wys. U kan u afslagfaktor bereken deur die waarde van die ADX met 100 te deel.

- As die ADX 40 lees, gebruik u ‘n afslagfaktor van 0.4.

- As die ADX 70 lees, gebruik u ‘n afslagfaktor van 0,7.

Met hierdie strategie pas u u afslagfaktor aan by die huidige markomgewing.

Finale woord oor tegniese aanwysers

Tegniese aanwysers en binêre opsies is ‘n wonderlike kombinasie. Tegniese aanwysers stel u in staat om korttermynvoorspellings in enige mark te maak; Met binêre opsies kan u hierdie voorspellings winsgewender verhandel as ander handelstipes.

Soos ons voorbeelde van die MFI / RSI, Bollinger bands, of die ATR-show, is daar ‘n aanwyser vir enige strategie. Vind die regte aanwyser vir u, en u het ‘n groot stap geneem om ‘n suksesvolle handelaar te word.